Exenciones, bonificaciones y deducciones del Impuesto de Sociedades

La norma del Impuesto de Sociedades establece una serie de medidas relativas a las exenciones. Una de las más relevantes es la exención sobre dividendos y rentas derivadas de la transmisión de valores representativos de fondos propios de entidades residentes y no residentes en territorio español, para la que es requisito, entre otros, que se trate de una “participación significativa”.

Desde el pasado 1 de enero de 2021, dentro del marco denominado “participación significativa”, desaparece el requisito de que el valor de adquisición de la participación supere los 20 millones de euros. Además, el importe que quedará exento se establece en el 95% de la renta o dividendo. La normativa de exención intenta evitar la doble imposición económica y jurídica internacional en rentas obtenidas en el extranjero.

Por otro lado, existen otras rentas exentas de tributar por este impuesto, como es el caso de determinadas ayudas en el marco de la política agraria o pesquera comunitaria. Lo mismo se aplica a la percepción de ciertas ayudas públicas a nivel estatal, por ejemplo, con el fin de reparar la destrucción por incendio, inundación, hundimiento o erupción volcánica.

Además, determinadas entidades están exentas o parcialmente exentas de tributar por el Impuesto sobre Sociedades: por ejemplo, algunas entidades e instituciones sin ánimo de lucro; así como las uniones, federaciones y confederaciones de cooperativas. Lo mismo se aplica a los colegios profesionales, asociaciones empresariales, cámaras comerciales y sindicatos de trabajadores, entre otros.

En lo relativo a las bonificaciones del Impuesto de Sociedades, para realizar el cálculo de a cuota íntegra, se deben tener en cuenta, entre otras:

- 50% de bonificación de la cuota del IS para rentas obtenidas en Melilla y Ceuta.

- 50% de la cuota del IS en los resultados que se obtienen en cooperativas especialmente protegidas.

- 99% de bonificación para aquellas empresas que presten servicios públicos locales de manera directa a través de empresa privadas de capital íntegramente público.

- 50% de bonificación para empresas productoras de bienes corporales producidos en Canarias

Por otro lado, siguen aplicándose una serie de deducciones que evitan la doble imposición. Existen otro tipo de deducciones que son las deducciones por inversiones. Se trata de incentivos fiscales para promover determinadas actividades económicas relativas a innovación tecnológica, investigación y desarrollo, creación de empleo, producciones cinematográficas, espectáculos en vivo de artes escénicas y musicales, aportaciones a planes de pensiones de empleo (PPE)… También nos encontramos con deducciones por donaciones.

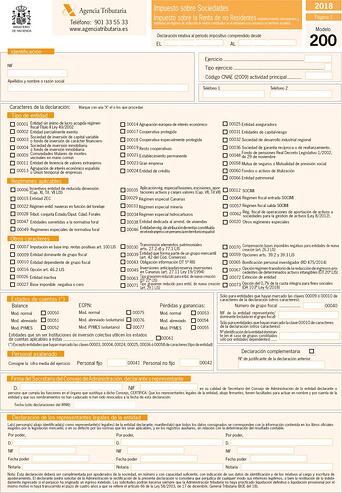

En definitiva, el Impuesto de Sociedades, conocido también como impuesto sobre la renta o el beneficio de las sociedades, se caracteriza por su carácter directo. Para su correcta presentación, hay que tener en cuenta la declaración trimestral (Modelo 202) en los meses de abril, julio, octubre y diciembre, y una declaración anual (Modelo 200), además de otros modelos vinculados como el Modelo 232, declaración informativa de operaciones vinculadas y relacionadas con territorios o países calificados como paraísos fiscales.

Por otro lado, el Modelo 222, en Régimen de consolidación fiscal-Pago fraccionado, tiene como finalidad poder facilitar el ingreso o declaración de los pagos fraccionados correspondientes al Impuesto de Sociedades.

Para poder realizar de manera eficaz la presentación del Impuesto de Sociedades y las Cuentas Anuales y asesorar mejor al cliente de la Asesoría o Despacho Profesional existen en el mercado Software del Impuesto de Sociedades y las Cuentas Anuales que además de garantizar la actualización constante a los últimos cambios normativos, agilizan la presentación de documentos a la Administración Pública.

Consulta las medidas y novedades fiscales 2026 que afectan al IRPF y Sociedades, IVA, Patrimonio, etc. También te explicamos en qué consiste la Casilla Empresa Solidaria del IS.