El Modelo 200 es la declaración o liquidación del Impuesto sobre Sociedades (IS). Tienen la obligación de presentar ante Hacienda este modelo aquellas entidades con residencia en el territorio español y que tengan personalidad jurídica propia. Repasamos sus características principales a continuación.

Para qué sirve el Modelo 200 y quién está obligado a presentarlo

¿Qué es el Modelo 200?

El Modelo 200 es la declaración o liquidación del Impuesto sobre Sociedades (IS), que es el que se aplica sobre los beneficios que obtienen las empresas durante un periodo fiscal (normalmente coincide con el año natural).

Quién debe presentar el modelo 200

El modelo 200 de declaración del Impuesto sobre Sociedades será aplicable, con carácter general, a:

- Sociedades mercantiles, que aglutina tanto a Uniones Temporales de Empresas (UTE) como a sociedades anónimas, y sociedades limitadas.

- Sociedades Civiles que tengan un carácter mercantil.

- Fondos de inversión, de pensiones y cooperativas.

- Sociedades agrarias y agrupaciones de interés económico (AIE).

- Asociaciones y fundaciones (ONG, colegios profesionales…).

Entidades parcialmente exentas de presentar el modelo 200

Podemos distinguir dos tipos de entidades parcialmente exentas:

- Las fundaciones, asociaciones y demás entidades sin ánimo de lucro.

- Otras entidades:

- Las entidades e instituciones sin ánimo de lucro que no reúnan los requisitos para disfrutar del régimen fiscal establecido en la Ley 49/2002.

- Las uniones, federaciones y confederaciones de cooperativas.

- Los colegios profesionales, las asociaciones empresariales, las cámaras oficiales y los sindicatos de trabajadores.

- Los Fondos de Promoción de Empleo.

- Las mutuas colaboradoras de la Seguridad Social.

- La entidad de Derecho público Puertos del Estado y las respectivas de las comunidades autónomas.

En el caso de la entidades de este apartado, no tendrán obligación de presentar declaración cuando cumplan los siguientes requisitos:

- Que sus ingresos totales no superen 75.000 euros anuales.

- Que los ingresos correspondientes a rentas no exentas no superen 2.000 euros anuales.

- Que todas las rentas no exentas que obtengan estén sometidas a retención.

Entidades exentas de resentar el modelo 200

Quedan exentos de presentar el IS el Estado, las comunidades autónomas, las entidades locales, o el Banco de España, el Fondo de Garantía de Depósitos de Entidades de Crédito, o el Instituto de España, entre otros.

Descarga la Guía fácil de impuestos

Descubre qué son y cómo funcionan IRPF, IVA, IGIC, Sociedades y más. Incluye calendario de presentaciones 2026, mes a mes.

Cómo se rellena el modelo 200

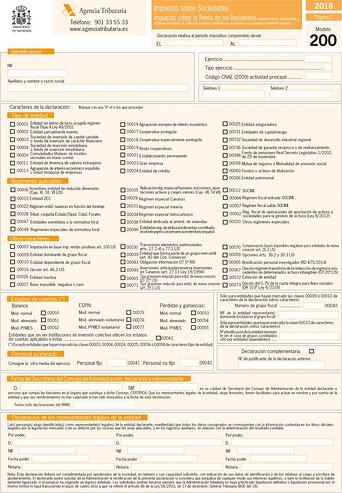

Las primeras páginas del modelo 200 se emplean para la identificación de la sociedad, del periodo impositivo y del tipo de ejercicio. También para marcar las claves de la actividad. Estos son algunos de los datos que deberás reflejar:

- Declarante

Se indicará el NIF y razón social, con los códigos de identificación que se necesiten.

- Periodo impositivo y ejercicio

Se anota la fecha de inicio y de finalización del período que se declara. Para el tipo de ejercicio se marca el número que corresponda según esta codificación:

1. Ejercicio de duración de 12 meses que coincide con el año natural.

2. Ejercicio de duración de 12 meses que no coincide con el año natural.

3. Ejercicio de duración inferior a 12 meses.

- Código CNAE

Un código de cuatro cifras, según la Clasificación Nacional de Actividades Económicas (consulta el listado de CNAE 2025), y que debe corresponder con la actividad que represente el mayor volumen de operaciones.

- Autoliquidación complementaria, en su caso

- Caracteres de la declaración

Se marcarán con una X las claves que correspondan entre las que figuran reflejadas. Estas claves hacen referencia al tipo de entidad, el régimen que se le aplica, el estado de cuentas, el número de empleados o si pertenece a un grupo fiscal.

¿Quieres estar al día sobre el IS y otros temas fiscales?

Suscríbete a a3news y recibe mensualmente los cambios normativos, herramientas y descargas, actualidad y mucho más.

- Balance y Cuenta de pérdidas y ganancias

En las siguientes páginas se define el espacio para los saldos de las cuentas principales del Balance y la cuenta de Pérdidas y ganancias a final de ejercicio, con el estado de cambios en el Patrimonio neto.

- Liquidación

El esquema resumido es el siguiente:

- Resultado de la cuenta de pérdidas y ganancias

Se realizan ajustes y correcciones, como la compensación por bases imponibles negativas de ejercicios anteriores o la reserva de nivelación para empresas de reducida dimensión.

- Base imponible x Tipo de gravamen.

Este tipo, con carácter general, será del 25%. Entre los tipos especiales destacar que las empresas de nueva creación tendrán un tipo reducido del 15% el primer ejercicio que obtengan un resultado positivo y el siguientes.

- Resto de deducciones

(-) Bonificaciones y deducciones por doble imposición y otras deducciones.

(-) Retenciones e ingresos a cuenta y pagos fraccionados.

(+/-) Últimos ajustes

= Cuota líquida a ingresar o devolver

- Fecha y firma

Se requiere la fecha y la identificación y firma del Secretario del Consejo, declarante o representantes autorizados por la entidad. Se debe incluir también la relación de administradores y representantes legales.

Cómo presentar el modelo y dónde descargarlo

Para saber cuándo se debe presentar el modelo 200, se ha de realizar el cálculo de 6 meses tras el cierre del período impositivo. A partir de dicha fecha existirá un plazo de 25 días para cumplir con esta obligación fiscal. Por ejemplo, si el ejercicio económico corresponde con el año natural se deberá presentar el modelo 200 antes del 25 de julio del año siguiente.

Desde hace unos años ya no es posible presentarlo en papel; por lo que la única forma posible y obligatoria es hacerlo a través de internet.

Descarga gratis el Simulador de Sociedades 2025

Soluciones profesionales para presentar el modelo 200

Gestiona el IS y las Cuentas Anuales de tus clientes de forma sencilla y eficiente: con el software del Impuesto de Sociedades y cuentas anuales a3asesor Soc estarás siempre actualizado ante cualquier cambio normativo, podrás hacer una simulación del impuesto antes del cierre del ejercicio y configurar un sistema de avisos personalizado para controlar la caducidad de cargos y evitar incoherencias.

Conoce también todas las novedades del IS 2025-2026.

Modelos relacionados con el modelo 200

Estos son los modelos que también forman parte del Impuesto de Sociedades: