El modelo 340 de la AEAT es una declaración informativa que deben presentar los sujetos pasivos del IVA y el IGIC que lleven libros registro. Este modelo facilita a la Administración información detallada sobre las operaciones registradas en los libros contables, de forma que complementa la declaración del modelo 303. En este artículo explicamos los puntos clave del modelo 340, incluyendo quiénes están obligados a presentarlo, cómo y cuándo debe realizarse su presentación, y las posibles sanciones por incumplimiento.

Para qué sirve el modelo 340 y quién está obligado a presentarlo

¿Qué es y para qué sirve el modelo 340?

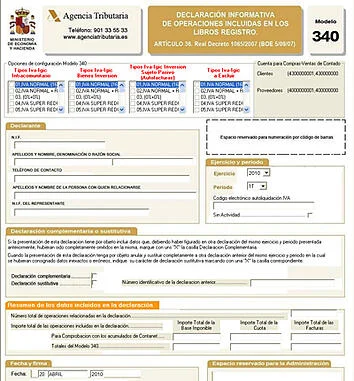

Nos tenemos que remitir, para abordar el modelo 340, a la orden EHA/3787/2008, de 29 de diciembre, por la que se aprueba el modelo 340 de declaración informativa regulada en el artículo 36 del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos. Dicho modelo «Declaración de operaciones incluidas en los libros registro» tiene un carácter informativo.

¿Qué se declara en el modelo 340?

Junto al modelo 340, se ha de presentar:

- Libro Registro de bienes de inversión.

- Libro Registro de facturas expedidas.

- Libro Registro de operaciones intracomunitarias.

- Libro Registro de facturas recibidas.

Soluciones para presentar el modelo 340

Actualmente existen opciones diversas que permiten la presentación del 340, como programas de contabilidad para asesorías o software de contabilidad específicamente diseñado para la pyme. Con estas soluciones es posible una gestión fiscal mucho más eficiente, que evite errores o descuidos, y totalmente segura y actualizada a la última normativa.

Descarga la Guía fácil de impuestos

Descubre qué son y cómo funcionan IRPF, IVA, IGIC, Sociedades y más. Incluye calendario de presentaciones 2026, mes a mes.

Quién está obligado a presentar el modelo 340

Tal y como recoge el BOE “Deberán presentar el modelo 340 de Declaración informativa de operaciones incluidas en los libros registros, los sujetos pasivos del Impuesto sobre el Valor Añadido inscritos en el registro de devolución mensual regulado en el artículo 30 del Reglamento del Impuesto sobre el Valor Añadido, aprobado por el Real Decreto 1624/1992, de 29 de diciembre, y los sujetos pasivos del Impuesto General Indirecto Canario inscritos en el registro de devolución mensual regulado en el artículo 8 del Decreto 182/1992, de 15 de diciembre, por el que se aprueban las normas de gestión, liquidación, recaudación e inspección del Impuesto”.

Como señala Agencia Tributaria “A partir del periodo correspondiente a JULIO de 2017 los sujetos pasivos del IVA inscritos en el Registro de Devolución Mensual NO tienen obligación de presentar esta declaración informativa, modelo 340, porque están obligados a llevar sus Libros registro del IVA a través de la Sede electrónica de la AEAT”.

¿Cuándo se presenta el modelo 340?

El modelo 340 acompaña al modelo 303 de IVA, de carácter mensual. Por ello, su presentación debe realizarse, como fecha máxima, el día 20 de cada mes. En lo relativo a la presentación del documento, precisa Agencia Tributaria, debe realizarse de manera telemática.

A tal efecto, las sociedades disponen de un certificado digital, mientras que los autónomos pueden optar por presentar el citado modelo mediante el servicio de certificado digital, Cl@ve PIN o con el DNI electrónico.

Si tienes dudas, conoce qué es un certificado digital para poder identificarte y firmar a distancia de forma segura.

Por otro lado, puntualiza Agencia Tributaria que en el caso de sujetos pasivos cuyo período de liquidación coincida con el trimestre natural,” la presentación de las autoliquidaciones del modelo 303, así como, en su caso, el ingreso o la solicitud de devolución, se efectuará en los veinte primeros días naturales del mes siguiente a la finalización del correspondiente período de liquidación trimestral.

¿Existen sanciones para el modelo 340?

El artículo 198 de la LGT, que regula la infracción tributaria por no presentar en plazo autoliquidaciones o declaraciones sin que se produzca perjuicio económico, establece:

“1. Constituye infracción tributaria no presentar en plazo autoliquidaciones o declaraciones, así como los documentos relacionados con las obligaciones aduaneras, siempre que no se haya producido o no se pueda producir perjuicio económico a la Hacienda Pública.

La infracción prevista en este apartado será leve.

La sanción consistirá en multa pecuniaria fija de 200 euros o, si se trata de declaraciones censales o la relativa a la comunicación de la designación del representante de personas o entidades cuando así lo establezca la normativa, de 400 euros.

Si se trata de declaraciones exigidas con carácter general en cumplimiento de la obligación de suministro de información recogida en los artículos 93 y 94 de esta ley, la sanción consistirá en multa pecuniaria fija de 20 euros por cada dato o conjunto de datos referidos a una misma persona o entidad que hubiera debido incluirse en la declaración con un mínimo de 300 euros y un máximo de 20.000 euros. No obstante lo dispuesto en el apartado anterior, si las autoliquidaciones o declaraciones se presentan fuera de plazo sin requerimiento previo de la Administración tributaria, la sanción y los límites mínimo y máximo serán la mitad de los previstos en el apartado anterior”.

De este modo, las sanciones relativas al modo 340 en todos sus aspectos quedan limitadas al amparo del carácter máximo y mínimo establecidos por la ley.

Consulta más información sobre otros modelos de la Renta: Modelo 347, Modelo 349 y Modelo 390. En Canarias, el modelo 415.

Descarga la Guía fácil de impuestos

Descubre qué son y cómo funcionan IRPF, IVA, IGIC, Sociedades y más. Incluye calendario de presentaciones 2026, mes a mes.