Qué es el SII

El SII es el sistema de gestión del IVA que permite registrar el impuesto en los registros de facturación a través de la Sede electrónica de la AEAT de forma inmediata.

Desde enero de 2021, el Suministro Inmediato de Información (SII) pone a disposición de los usuarios una versión mejorada que ofrece más calidad de la información suministrada y herramientas para evitar errores.

- Se está obligado a llevar los libros registro de IVA/IGIC a través de la página web de la Agencia Tributaria, donde esos libros se van formando con cada uno de los envíos del detalle de las operaciones realizadas. Por tanto, son electrónicos los libros de registro de las facturas expedidas, las facturas recibidas, los bienes de inversión, las operaciones intracomunitarias, así como los importes en metálico.

- No se debe presentar la factura en sí, sino los registros de facturación e información adicional de relevancia fiscal.

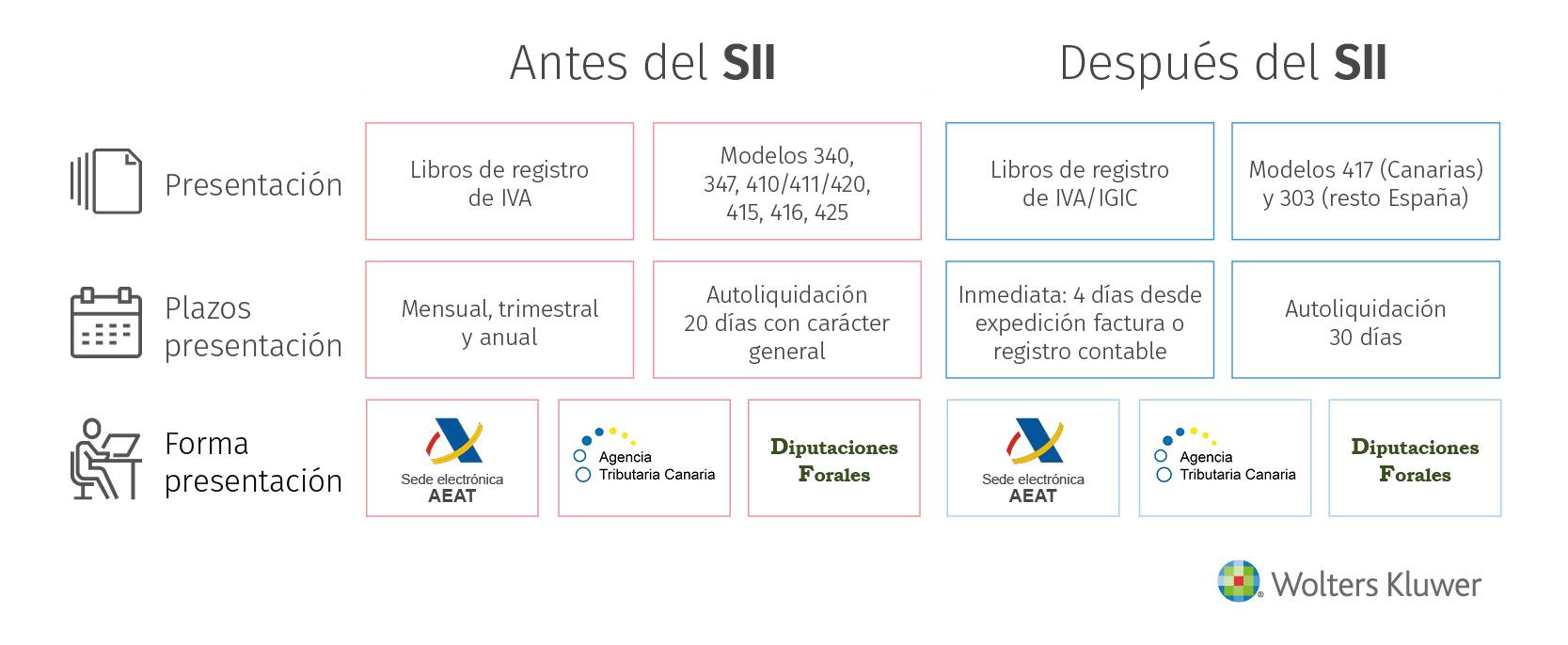

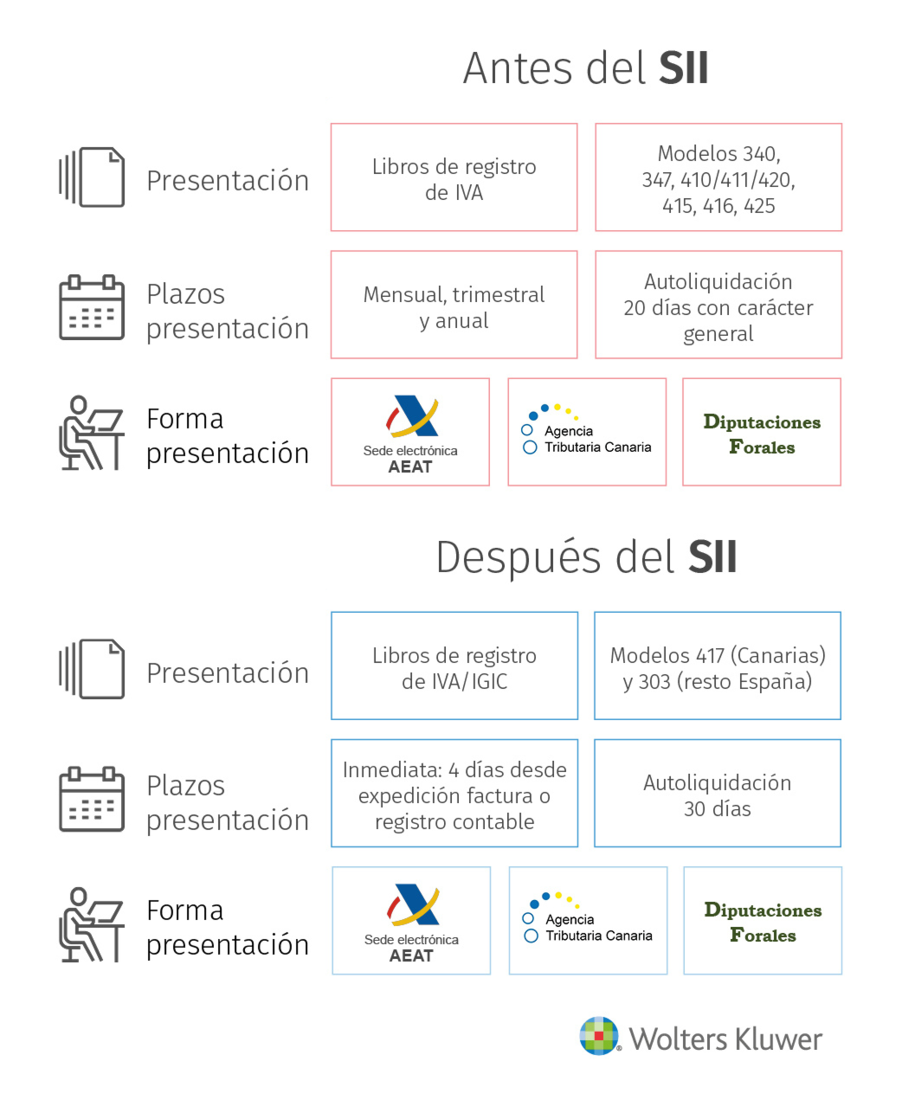

- Se elimina la obligación de presentar los modelos 415, 416, 425 y 340 en Canarias, y de los modelos 347, 340 y 390 en el resto de España.

- El plazo de remisión de estos datos es de 4 días hábiles desde la emisión o el registro contable de las facturas. Si la factura la hace un tercero o el destinatario (auto facturación), el plazo aumenta de 4 a 8 días.

- Se amplía el plazo para la presentación de las autoliquidaciones de 20 a 30 días.

- Las facturas simplificadas, emitidas o recibidas, se pueden agrupar y enviar los registros de facturación del correspondiente asiento resumen, siempre y cuando cumplan ciertos requisitos (por ejemplo, en el caso de facturas recibidas, han de ser del mismo proveedor).

¿Cómo cambia el sistema de gestión del IVA/IGIC?

El nuevo sistema está regulado en el Real Decreto 596/2016, de 2 de diciembre, para la modernización, mejora e impulso del uso de medios electrónicos en la gestión del Impuesto sobre el Valor Añadido, publicado en el BOE el 6 de diciembre de 2016.

OBJETIVOS

- Lucha contra el fraude fiscal

- Mejora en la calidad de los datos

- Correcta aplicación de las prácticas contables

- Ahorro de costes

- Mayor eficiencia

A quién afecta el SII AEAT

El Sistema SII afecta a unas 68.000 empresas que representan el 80% de la facturación de todas las empresas en España y que están obligadas a autoliquidar el IVA o IGIC mensualmente.

Empresas con volumen de facturación superior a los 6 millones de euros.

Sujetos pasivos acogidos al régimen especial del grupo de entidades del IVA/IGIC.

Sujetos pasivos inscritos en el Registro de Devolución Mensual del IVA/IGIC (REDEME).

Empresas que decidan acogerse voluntariamente al nuevo sistema. Este último grupo podrá renunciar a este sistema, si lo desea, al final de cada año.

Soluciones adaptadas al SII

Wolters Kluwer colaboró con la AEAT para facilitar el desarrollo y la implantación del Suministro Inmediato de Información (SII) participando en la pruebas piloto con varios clientes empresas y despachos profesionales. Por ello, nuestras soluciones están 100% adaptadas al nuevo sistema de gestión online del IVA/IGIC, para su cumplimiento del modo más rápido, fácil y seguro, tanto para Despachos como para Empresas.

Con Wolters Kluwer adáptate en solo 4 pasos

1. Marca la casilla de Suministro Inmediato de Información en tu software

2. Introduce los datos de la factura

3. Envía en un solo clic tu factura a la AEAT o diputaciones forales

4. Gestiona la respuesta de la AEAT o de la diputación foral desde la misma aplicación

Experiencias de nuestros clientes

Desde Wolters Kluwer participamos en la prueba piloto del SII de la AEAT junto con sus clientes. Esta experiencia contribuyó a optimizar nuestra adaptación de nuestras soluciones al nuevo sistema.

Trabajar con una misma base de datos te quita horas de trabajo, y eso no tiene precio.

Ernesto Peidró

Director financiero de Errece

Wolters Kluwer ha resuelto la adaptación al SII añadiendo solo 4 pasos a la aplicación que ya utilizábamos.

Adolfo Tomé

Socio de Velázquez & Tomé

Preguntas frecuentes sobre el SII

¿Qué información debo enviar a la AEAT, ATC o Diputación foral?

¿Qué información debo enviar a la AEAT, ATC o Diputación foral?

Los contribuyentes deben remitir a la Sede Electrónica de la Agencia Tributaria los libros de registro de facturas recibidas, de facturas expedidas, de bienes de inversión y de determinadas operaciones intracomunitarias, así como importes en metálico.

También hay que remitir a la Agencia Tributaria determinada información de las facturas, el tipo de operación y otros datos como la cuota deducible, el número de referencia catastral en algunos supuestos, etc.

¿Aplica el SII en las Diputaciones Forales? ¿Y en Canarias?

¿Aplica el SII en las Diputaciones Forales? ¿Y en Canarias?

Sí. En las diputaciones forales de Araba, Gipuzkoa, Bizkaia y Navarra entró en vigor en enero de 2018, tanto para sujetos pasivos obligados, como aquellos que opten de forma voluntaria. Y en Canarias, el SII empieza a aplicarse a partir de Enero de 2019.

¿Cuándo debo enviar los registros de facturación a la AEAT / ATC / Diputaciones forales?

¿Cuándo debo enviar los registros de facturación a la AEAT / ATC / Diputaciones forales?

El plazo de envío a la AEAT varía en función del tipo de libro:

- Facturas expedidas

En el plazo de cuatro días naturales desde la expedición de la factura, salvo que se trate de facturas expedidas por el destinatario o por un tercero, en cuyo caso, dicho plazo será de ocho días naturales. En todo caso, el suministro deberá realizarse antes del día 16 del mes siguiente a aquel en que se hubiera producido el devengo del Impuesto correspondiente a la operación que debe registrarse. Por ejemplo, un empresario que presta un servicio a otro empresario el 2 de febrero, expidiendo la correspondiente factura el 13 de marzo (el plazo de expedición finaliza el 15 de marzo). tiene como plazo para remitir el registro de esta factura a través del SII el 15 de marzo. - Facturas recibidas

En un plazo de cuatro días naturales desde la fecha en que se produzca el registro contable de la factura y, en todo caso, antes del día 16 del mes siguiente al periodo de liquidación en que se hayan incluido las operaciones correspondientes. Por ejemplo, un empresario que recibe una factura el 9 de enero decide consignar y deducir la cuota soportada en el modelo 303 del mes de enero, procediendo a su registro contable el 13 de febrero. El plazo para remitir el registro de esta factura a través del SII finaliza el 15 de febrero. En el caso operaciones de importación, los cuatro días naturales se deberán computar desde que se produzca el registro contable del documento en el que conste la cuota liquidada por las aduanas y en todo caso antes del día 16 del mes siguiente al final del periodo al que se refiera la declaración en la que se hayan incluido. - Determinadas operaciones intracomunitarias

En un plazo de cuatro días naturales, desde el momento de inicio de la expedición o transporte, o en su caso, desde el momento de la recepción de los bienes a que se refieren. - Información sobre bienes de inversión

Dentro del plazo de presentación del último periodo de liquidación del año (hasta el 30 de enero). En el cómputo del plazo de cuatro u ocho días naturales, se excluyen los sábados, los domingos y los declarados festivos nacionales.

¿Cómo se aplica el SII con nuestro software de gestión?

¿Cómo se aplica el SII con nuestro software de gestión?

Nuestras soluciones de gestión a3ERP, a3innuva Contabilidad, a3asesor Con, a3asesor Eco y a3asesor Conasesor, adaptadas al nuevo sistema, realizan de forma automática el proceso de envío de información a la Sede Electrónica de la Agencia Tributaria, ATC y Diputación Foral. Este es el procedimiento habitual:

La empresa, a través de a3ERP o a3asesor Con, traslada la información de las facturas al conversor SII, un módulo desarrollado por Wolters Kluwer que funciona a modo de conector entre nuestras soluciones y la Sede Electrónica de la AEAT y que dispone de un panel de control que permite gestionar las facturas enviadas y las respuestas de la AEAT.

Este envío de información, para el que se puede elegir el libro de registros que se quiere enviar, lo puede realizar directamente la empresa, sin necesidad de que intervenga el despacho profesional.

El conversor SII recibe, transforma y envía la información de las facturas a la AEAT. Una vez la Agencia Tributaria ha recibido por vía telemática la información de las facturas, de manera casi inmediata responde al conversor SII, que, a su vez, gestiona las respuestas de la AEAT y las comunica a la solución Wolters Kluwer en cuestión (a3innuva Contabilidad, a3ERP o a3asesor Con, a3asesor Eco y a3asesor Conasesor), de la empresa o del despacho profesional dependiendo de quién realice la gestión. Estas soluciones recogen las respuestas y, en caso necesario, permiten hacer chequeos, correcciones y reenvíos.

Gracias a la comunicación bidireccional de nuestras soluciones con la AEAT, el usuario dispone de una trazabilidad total de los envíos para un control ágil y fiable.

Además, desde Wolters Kluwer hemos participado en la prueba piloto de la Agencia Tributaria con varios clientes nuestros (empresas y despachos profesionales) para garantizar la óptima adaptación de nuestras soluciones al nuevo sistema.

¿Qué casos se han de presentar ante la Diputación Foral?

¿Qué casos se han de presentar ante la Diputación Foral?

Los contribuyentes cuya competencia inspectora corresponda a la Diputación Foral está obligados a presentar los registros de facturación ante esta Administración Tributaria.

La Diputación Foral tendrá competencia inspectora cuando:

- El sujeto pasivo tenga su domicilio fiscal en territorio foral y su volumen de operaciones en el año anterior sea menor o igual a 10 MM €.

- El sujeto pasivo tenga su domicilio fiscal en territorio foral y su volumen de operaciones en el año anterior sea superior a 10 MM €, siempre que el porcentaje de operaciones realizado en territorio común sea inferior al 75% y realice operaciones en el territorio foral correspondiente.

- El sujeto pasivo tenga su domicilio fiscal fuera de territorio foral, su volumen de operaciones en el año anterior sea superior a 10 MM €, siempre que el total de las operaciones se realicen en el País Vasco, realice el 100% de operaciones en territorio foral o bien la proporción mayor de su volumen de operaciones se hubiera realizado en el territorio foral correspondiente.

¿A qué corresponden los distintos tipos de fechas que hay que informar en las soluciones a3sesor Eco y a3asesor Con?

¿A qué corresponden los distintos tipos de fechas que hay que informar en las soluciones a3sesor Eco y a3asesor Con?

- Fecha del asiento: Esta fecha determina en qué período se declara la factura. La fecha como tal no se envía a la AEAT, pero sí el período y el ejercicio que se deducen de ella.

- Fecha registro SII: Es la fecha que se envía a la AEAT como fecha de registro contable de las facturas recibidas y a partir de la cual cuenta el plazo de 4 u 8 días.

- Fecha de expedición: Es la fecha de factura. Se envía a la AEAT.

- Fecha de operación: Es la fecha de realización de la operación. Solo se envía en el caso de ser distinta a la fecha de expedición de la factura.

¿Qué información envían las soluciones a3innuva Contabilidad, a3asesor Con, a3asesor Eco, a3asesor Conasesor y a3ERP como descripción de la factura?

¿Qué información envían las soluciones a3innuva Contabilidad, a3asesor Con, a3asesor Eco, a3asesor Conasesor y a3ERP como descripción de la factura?

Tanto para facturas expedidas como recibidas, el dato “Descripción operación” que la AEAT define como “Descripción del objeto de la factura” es obligatorio. Desde a3asesor Con y a3asesor Eco llevaremos automáticamente como “Descripción operación” la información de la columna “Concepto" de la primera línea del asiento (que es la línea de total factura), como se puede ver en la imagen. Desde a3ERP se llevará por el momento la “Descripción” de la primera línea de la factura.

¿Qué sucede si envío facturas con errores y la AEAT / ATC / Diputación foral las rechaza?

¿Qué sucede si envío facturas con errores y la AEAT / ATC / Diputación foral las rechaza?

Deberás realizar un nuevo envío con las correcciones dentro del mismo plazo inicial de 4 días, que no se amplía. Por lo tanto, es recomendable no efectuar los envíos en el último día por si fuera necesario tener que subsanar algún error. En cualquier caso, tras haber realizado las correcciones, solo debes volver a enviar las facturas rechazadas.

¿Están previstas sanciones por el incumplimiento del nuevo sistema?

¿Están previstas sanciones por el incumplimiento del nuevo sistema?

El retraso en la obligación de llevar los libros registro a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria mediante el suministro de los registros de facturación en los términos establecidos reglamentariamente se sancionará con multa pecuniaria proporcional de un 0,5% del importe de la factura objeto del registro, con un mínimo trimestral de 300 euros y un máximo de 6.000 euros, según el artículo 200.3 de la Ley General Tributaria.

¿Cómo se resuelve el error “NIF no identificado”?

¿Cómo se resuelve el error “NIF no identificado”?

Uno de los errores más frecuentes detectados durante la prueba piloto del SII es el del “NIF no identificado”. Este error se produce cuando el nombre y apellidos o razón social del cliente o proveedor que enviamos no coincide con los que tiene la AEAT. Para solventar este error, debemos revisar estos datos y enviar de nuevo la factura.

La AEAT indica que para los casos en que se haya rechazado por este motivo una factura emitida en un segundo reintento, se podrá marcar este cliente como “no censado” y repetir el envío. Esto hará que la factura sea aceptada con errores por la AEAT. En nuestras soluciones a3asesor Eco y a3asesor Con se indicará en los datos de filiación del cliente.

Si mi empresa no está establecida en el territorio de aplicación del impuesto (TAI), ¿estoy obligado a aplicar el SII?

Si mi empresa no está establecida en el territorio de aplicación del impuesto (TAI), ¿estoy obligado a aplicar el SII?

Sí, los empresarios o profesionales no establecidos en el territorio de aplicación del IVA/IGIC que tengáis la condición de sujetos pasivos con un periodo de liquidación mensual estaréis obligados a implantar el SII.

¿Dispondremos las empresas de un borrador de declaraciones de IVA/IGIC?

¿Dispondremos las empresas de un borrador de declaraciones de IVA/IGIC?

No inicialmente. La implantación del SII supone en un primer momento disponer de los datos fiscales, y la intención de la Agencia Tributaria es poder ofrecer más adelante un borrador como sucede con otros impuestos como el IRPF.

¿Puedo acogerme al SII de forma voluntaria?

¿Puedo acogerme al SII de forma voluntaria?

El SII es obligatorio para aquellas empresas que tengan un volumen de facturación superior a los 6 millones de euros, o que estén acogidas al régimen especial del grupo de entidades del IVA/IGIC o que estén inscritas en el Registro de Devolución Mensual del IVA/IGIC (REDEME). Pero, al margen de este colectivo, que representa el 80% del total de facturación, las demás empresas pueden adherirse voluntariamente antes de su entrada en vigor. Para los siguientes ejercicios, se tendrá que especificar en la declaración censal (modelo 036) del mes de noviembre anterior al inicio del año natural en el que deba surtir efecto o al tiempo de presentar la declaración de comienzo de la actividad, surtiendo efecto en el año natural en curso. Acogerse al SII obligará a aplicarlo como mínimo durante ese año natural, durante el cual se deberá autoliquidar el IVA/IGIC mensualmente.

¿Puedo renunciar al SII?

¿Puedo renunciar al SII?

Las empresas que se hayan adherido voluntariamente al SII podrán renunciar a este sistema una vez haya finalizado el año natural para el que se solicitó la adhesión. La renuncia deberá realizarse en la declaración censal (modelo 036) del mes de noviembre anterior al inicio del año natural en el que deba surtir efecto.

Las empresas obligadas a aplicar el SII solo podrán renunciar a este sistema si deciden excluirse del REDEME o del régimen especial del grupo de entidades. En el primer caso, supondrá la exclusión del SII desde el primer día del período de liquidación en el que se haya notificado el acuerdo de exclusión. En el segundo caso, quedarán excluidos desde que se produzca el cese.

En caso de aplicar el SII y optar por facturar a través de un cliente o un tercero ¿debo comunicarlo a la AEAT / ATC / Diputación foral?

En caso de aplicar el SII y optar por facturar a través de un cliente o un tercero ¿debo comunicarlo a la AEAT / ATC / Diputación foral?

Sí. Deberás comunicarlo mediante el modelo 036 a partir del mes de junio de 2017.