BEPS Pillar 2: lo stato attuale nei diversi Paesi

Anche se 142 Paesi hanno aderito al framework, il BEPS Pillar 2 entrerà in vigore in momenti diversi nei singoli Paesi. Gli Stati non sono ancora tutti allineati, ma lo saranno presto. Mentre scriviamo, 27 Paesi sono in fase di attuazione delle regolamentazioni. UE, Corea del Sud e Giappone hanno recentemente pubblicato direttive per l’adozione. Le Americhe e il resto dell’Asia Pacifico dovrebbero seguire a breve.

Di seguito lo status del BEPS Pillar 2 nei Paesi che hanno dato via libera all’applicazione:

| In linea con l'applicazione nel 2024 |

Intenzione di applicazione entro il 2024 |

Intenzione di applicazione entro il 2025 |

Germania

Olanda

Svezia

Svizzera

Inghilterra

Giappone

Corea del Sud |

Belgio

Francia

Italia

Spagna

Lichtenstein

UAE

Australia

Indonesia

Nuova Zelanda |

Hong Kong

Singapore

Thailandia |

Fonte: KPMG

Per le grandi imprese multinazionali ubicate in Paesi che non hanno ancora annunciato l’applicazione del BEPS Pillar 2, come gli USA, suggeriamo di osservare con attenzione il modo in cui le aziende dei Paesi che hanno già aderito gestiscono l’iniziativa, le criticità che affrontano, le modalità di applicazione e le risposte a livello nazionale. Sarà una pratica utile per sviluppare il proprio programma di reporting fiscale quando giungerà il momento.

Quali sfide pone il BEPS Pillar 2 per le imprese multinazionali?

Applicare un’aliquota del 15% potrebbe apparire semplice, tuttavia implica diverse complessità operative di cui le imprese devono essere consapevoli nell’avviare il loro nuovo iter di reporting fiscale. Nello specifico riteniamo che i seguenti cambiamenti costituiscano gli ostacoli più rilevanti per il soddisfacimento dei requisiti della Direttiva Global Minimum Tax:

- Impatti materiali: nei casi in cui si applica la top-up tax, le aziende dovranno versare di più agli enti di regolamentazione o riconsiderare le loro strutture globali, le catene del valore e l’ubicazione delle loro attività al fine di mitigare gli impatti materiali. Il potenziale impatto fiscale potrebbe essere significativo, incrementare gli esborsi fiscali e ridurre gli utili per azione.

- Nuove disclosure di bilancio: le MNE dovranno indicare nei loro bilanci le giurisdizioni potenzialmente esposte alla top-up tax. Questo significa che dovranno prepararsi effettuando dei calcoli atti a determinare la necessità o meno di versare l’imposta aggiuntiva e l’eventuale importo, integrandoli nel processo di chiusura finanziaria esistente.

- Gestione dei dati: i calcoli del BEPS Pillar 2 richiedono alle aziende di raccogliere i dati da oltre 250 nuove fonti, per entità, su diversi Paesi. La raccolta e la normalizzazione di tali dati sarà un processo complicato per le aziende che si avvalgono di sistemi diversi a livello regionale.

- Modifica dei processi: il reporting interessa le aziende a livello di gruppo, e questo significa che i processi di chiusura finanziaria e consolidamento dovranno essere adeguati per adattarsi a nuovi requisiti sui dati. Inoltre, il BEPS Pillar 2 richiederà un processo di change management. I dipendenti dovranno ricevere una formazione e un training sui nuovi processi, sistemi e sulla normativa stessa.

- Cambiamenti tecnologici: i sistemi ERP non sono sufficientemente solidi da supportare la complessità del BEPS Pillar 2. Le gradi imprese multinazionali dovranno valutare con attenzione il loro stato tecnologico a livello globale. Da parte nostra raccomandiamo di adottare una soluzione CPM che sia in grado di gestire tutti i processi aziendali coinvolti, e in particolare la chiusura, il consolidamento e gli accantonamenti per il BEPS Pillar 2, come CCH Tagetik Global Minimum Tax.

- Collegamento tra finance e tax: i dipartimenti finance e tax sono sempre stati distanti l’uno dall’altro, ma il BEPS Pillar 2 richiede che questi due aree collaborino tra loro con dati condivisi e sistemi integrati.

- Tempo limitato per prepararsi: le aziende hanno meno di un anno per rendicontare la loro posizione fiscale, e dunque per prepararsi a livello finanziario, rivedere i loro processi e ottimizzare i flussi dei dati.

- Modifiche normative: le varie nazioni adotteranno approcci diversi al BEPS Pillar 2 e molte aziende sono restie ad avviare il processo di adozione temendo che vengano man mano introdotti ulteriori cambiamenti. È necessario un approccio agile alla reportistica fiscale.

- Strategia: in futuro le aziende dovranno prendere decisioni basate sui requisiti della Global Minimum Tax, ad esempio per determinare dove costruire le fabbriche o ubicare le operation secondarie al fine di minimizzare o gestire gli impatti materiali. D’ora in avanti le tasse dovranno essere strategicamente incorporate nei processi decisionali.

Un approfondimento sui requisiti della Global Minimum Tax

In un recente webinar di FSN & Wolters Kluwer sono stati analizzati gli impatti della Global Minimum Tax e definite tre modalità con cui la gestione dei dati di cui al BEPS Pillar 2 influirà sui processi esistenti.

Nuovi requisiti a livello di dati

Le dichiarazioni BEPS Pillar 2 si baseranno su 250 nuovi punti dati di natura non finanziaria per ciascuna entità. Dunque, se la tua organizzazione ha 200 entità, si tratta di oltre 50.000 nuovi data set da inserire nei sistemi finanziari. In futuro le imposte figureranno nei processi di chiusura finanziaria, nelle dichiarazioni trimestrali e nel bilancio annuale.

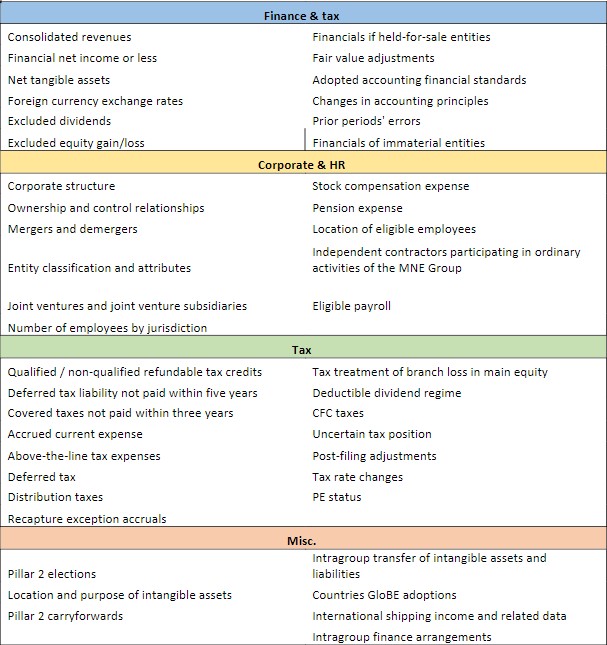

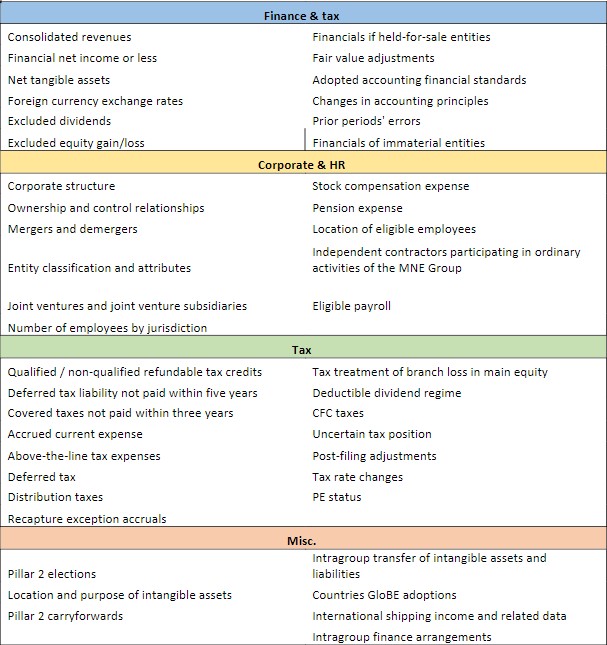

Ecco alcuni dei punti dati che le MNE avranno la responsabilità di gestire:

Aliquota fiscale effettiva (ETR) + entità costituenti

Importante per quanto riguarda il BEPS Pillar 2 è la necessità di conoscere le entità costituenti, diverse dalle entità giuridiche che producono le dichiarazioni, nonché di calcolare l’aliquota fiscale effettiva. Le aziende devono aggiungere la formula dell’aliquota fiscale effettiva, che richiede i 250 punti dati citati sopra per la creazione del bilancio.

Calcoli globali e impatti sul consolidamento

I calcoli globali per il Pillar 2 sono complessi perché le organizzazioni locali o nazionali devono raccogliere informazioni e inviarle in modo da consentirti di effettuare il consolidamento al vertice. Ne consegue che i processi globali di consolidamento dovranno essere modificati per fare spazio all’imposta, a differenza di prima.

Da dove approcciare la Global Minimum Tax?

La raccolta e la normalizzazione dei dati necessari per i calcoli del BEPS Pillar 2 richiederà una revisione della gestione dei dati. La trasformazione dei processi fiscali e di consolidamento richiederà del tempo. Il primo passo per prepararsi al BEPS Pillar 2 consiste nell’effettuare una valutazione dell’impatto.

Considera le seguenti domande:

- Quali entità nella tua azienda sono soggette al BEPS Pillar 2?

- Ci sono giurisdizioni con i requisiti per lo status di safe harbor?

- Quale sarà, approssimativamente, l’impatto a livello di liquidità sulla tua azienda?

- Quali sono le giurisdizioni “a rischio” di top-up tax?

- In che modo inserirai i dati da tutte le nuove fonti?

- Il tuo sistema attuale è in grado di effettuare i nuovi calcoli su data set più ampi? Quanto tempo ci vorrà per produrre i risultati?

- Come si configura il flusso di lavoro per il BEPS Pillar 2? Quali misure di governance dovrai implementare per assicurare l’accuratezza dei dati?

- Sei in grado di modificare agevolmente i processi fiscali e di consolidamento affinché risultino conformi a eventuali nuove regole e aggiornamenti futuri del BEPS Pillar 2?

- La tua attuale tecnologia è in grado di supportare i requisiti complessi del BEPS Pillar 2 e una sua rapida adozione o dovrai considerare l’implementazione di una nuova soluzione?

Collegando direttamente i dati BEPS Pillar 2 con il processo di consolidamento, la nostra Soluzione CCH Tagetik Global Minimum Tax armonizza il nuovo processo fiscale tra la chiusura locale e il consolidamento di gruppo. Allineando pienamente questi processi, la tua azienda sarà in grado di soddisfare i requisiti di reporting del BEPS Pillar 2 e di valutarne gli impatti materiali.