MOSS regeling, OSS, IOSS; wie in de complexe Europese btw-wetgeving duikt, struikelt over afkortingen. Wanneer je online internationaal zaken doet, zul je alle ins- en outs van de Mini One Stop Shop regeling (MOSS regeling) en One Stop Shop regeling (Unieregeling) moeten weten. Wij vroegen btw-expert Carola van Vilsteren van Van Vilsteren BTW Advies haar kennis met ons te delen.

Huidige btw systeem verbeteren

Om het huidige Europese systeem van btw verder te verbeteren, werd per 1 juli 2021 de Mini One Stop Shop regeling (MOSS regeling) onder andere uitgebreid voor afstandsverkopen. Vanaf dat moment kunnen naast e-commerce dienstverleners, ook bedrijven die afstandsverkopen doen een beroep doen op de One Stop Shop regeling (Unieregeling). Dit moet jij weten om de btw-aangifte te verwerken in de boekhouding:

Tot 1 juli 2021: MOSS regeling (Mini One Stop Shop regeling)

Voor leveranciers van digitale e-commerce diensten in de Europese Unie is er al langer de Mini One Stop Shop regeling (MOSS regeling). Door deze vereenvoudigde btw-registratie hoeven ondernemers zich niet in elk EU-land afzonderlijk te registreren voor de btw. Het is namelijk zo dat wanneer een e-commerce ondernemer zijn diensten verricht aan een particulier (of iemand die geen btw-identificatienummer heeft), dat deze dienst belast is in het land waar die afnemer woont. Dat kan heel onhandig zijn. Het betekent dat hij in al die landen waar hij zaken doet, zich moet registreren voor de btw en in dat land btw-aangifte moet doen. Zo kan iemand Duitse btw aangifte doen of de btw aangifte in Frankrijk doen.

Hoe kun je de btw aangifte per land voorkomen?

Door een MOSS aangifte kun je btw aangifte per land voorkomen. De ondernemer vraagt een inlogcode aan bij de Nederlandse Belastingdienst voor MOSS en dan kan hij heel simpel btw-aangifte doen via de website van de Nederlandse Belastingdienst. Hij betaalt de buitenlandse btw aan de Nederlandse Belastingdienst en zij regelen de betaling aan alle andere EU-landen.

Per 1 juli 2021: Unieregeling btw

Het grote voordeel van de MOSS is dat een bedrijf zich niet hoeft te registreren voor btw in het buitenland. De MOSS regeling werkt goed voor e-commerce diensten. Daarom wordt hij nu uitgebreid voor afstandsverkopen en voor overige diensten aan particulieren. De regeling heet sinds 1 juli 2021 voortaan Unieregeling. Dit geldt dan voor alle EU-lidstaten. Landen buiten de EU, zoals Amerika en nu ook de UK doen dus niet mee! Zaken doen met de UK biedt weer hele andere uitdagingen. Lees hierover meer in ons blog btw regels bij handel met het Verenigd Koninkrijk.

Per 1 juli 2021: 10.000 euro drempelbedrag óók voor afstandsverkopen

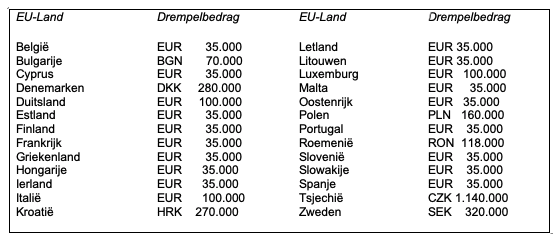

Zolang tot 1 juli 2021 de MOSS alleen voor e-commerce dienstverlening was, was het zo dat ondernemers tot 10.000 euro per jaar in Nederland de btw mogen aangeven. Kwamen ze daarboven, dan moesten ze de btw van de andere lidstaten gaan betalen. Omdat de MOSS regeling daarna Unieregeling werd én omdat de afstandsverkopen hier ook bij zijn gaan horen, veranderden de drempelbedragen van afstandsverkopen. Er gelden nu nog per lidstaat andere drempelbedragen. Bijvoorbeeld in België 35.000 euro en voor Duitsland 100.000 euro. Tot 1 juli 2021 hoefden ondernemers zich pas te registreren in dat EU-land, als ze boven het drempelbedrag van het land kwamen.

Drempelbedrag belasting betalen in de andere EU-lidstaat

Per 1 juli 2021 moeten bedrijven die (diensten) leveren binnen de EU aan particulieren al btw betalen in de andere EU-lidstaat boven de 10.000 euro. Dus de afstandsverkopen en de e-commerce diensten bij elkaar opgeteld. Voor alle transacties aan particulieren zonder btw-nummer boven de 10.000 euro, moet de ondernemer in het andere EU-land btw gaan betalen. Dat kan via de OSS.

Drempelbedragen per EU-land tot 1 juli 2021

Waarschuwing drempelbedrag

Per 1 juli 2021 worden dus de afstandsverkopen en diensten aan consumenten in de hele EU bij elkaar opgeteld. Waren er voorheen drempelbedragen per land, nu is dat voor de hele EU 10.000 euro per jaar. Dit betekent dat de ondernemer moet nadenken over welke btw hij na 1 juli 2021 moet afdragen. Hij moet in zijn tariefzetting daar iets aan doen. Een ander probleem is dat wanneer een bedrijf levert aan een particulier, altijd de prijzen inclusief btw bekend gemaakt moeten worden.

Vaste prijs of prijsdifferentiatie

Ondernemers kiezen ervoor om straks het product in de hele EU gelijk te laten zijn (dat gaat ten koste van de marge), of ze gaan werken met verschillende prijzen per land. Daar moet nu al over worden nagedacht, want die 10.000 euro voor levering en diensten aan particulieren in de EU per jaar is zo bereikt. Om kleine ondernemers niet te belasten, hebben ze de 10.000 euro als drempel genomen. Maar als een ondernemer een beetje actief is, zit hij in 1 jaar al snel boven de 10.000. Voor bijvoorbeeld Duitsland was de ‘oude’ drempel voor afstandsverkopen bijvoorbeeld 100.000 euro!

Voordeel Unieregeling

Het grootste voordeel van de Unieregeling is dat er geen registraties in het buitenland nodig zijn. Zo’n registratie kost altijd geld en tijd. Maar let wel: De Unieregeling is een keuze. Ondernemers mogen er altijd voor kiezen om zich wel te registreren in het buitenland. Heeft de ondernemer bijvoorbeeld een webshop? En maakt hij niet of nauwelijks kosten in het buitenland? Dan is de Unieregeling zeker een goed idee. In de btw-melding kun je namelijk alleen maar btw betalen en geen btw terugvragen. Maar heeft de ondernemer bijvoorbeeld voorraad in het buitenland en maakt hij kosten voor een loods? Die btw op de huur van de loods wil je dan kunnen terugvragen in dat EU-land. Daarvoor is wel een btw-registratie nodig.

Aanmelden Unieregeling

Sinds 1 april 2021 kunnen ondernemers zich aanmelden voor de Unieregeling bij de Belastingdienst. Wanneer men daarvoor kiest zal men zich in ieder land waar men al staat geregistreerd voor de btw, zich moeten de-registreren.

Nederland pleit voor uitstel

Nederland wilde eigenlijk uitstel van de Unieregeling tot 1 januari 2022, omdat we er nog niet klaar voor zijn. De computersystemen zijn nog niet op orde. In Nederland hebben we nu een noodspoor en gaan veel handmatig werk doen. Dat is foutgevoelig. Het is dus niet zozeer een nadeel van de regelgeving, als wel voor de implementatie ervan in Nederland.

Rol van accountant

Accountants en administratiekantoren spelen een grote rol in de keuze voor de OSS regeling. Er is veel behoefte aan informatie over hoe het in de praktijk zal gaan. Heel veel mensen met webshops vinden alles leuk, behalve als het gaat om administratie, btw en fiscaliteiten. In het verleden zijn er al veel ‘ongelukken’ gebeurd met afstandsverkopen. Hoe vaak er wel niet boetes zijn uitgedeeld. En 10.000 euro is echt niets!

Wil je hier meer over lezen? We schreven er al eens een interessante blog over: