Dans un contexte où les lignes directrices sont en cours de mise à jour, les établissements financiers doivent se préparer à modifier leurs processus de gestion des données.

Qu’ils soient publics ou privés, grands ou petits, les établissements financiers consacrent du temps et des ressources au changement climatique, et le Comité de Bâle sur le contrôle bancaire ne fait pas exception. L’architecte de la réglementation financière mondiale a clairement indiqué que le risque climatique serait une priorité en 2022 et que cela s’applique également aux banques.

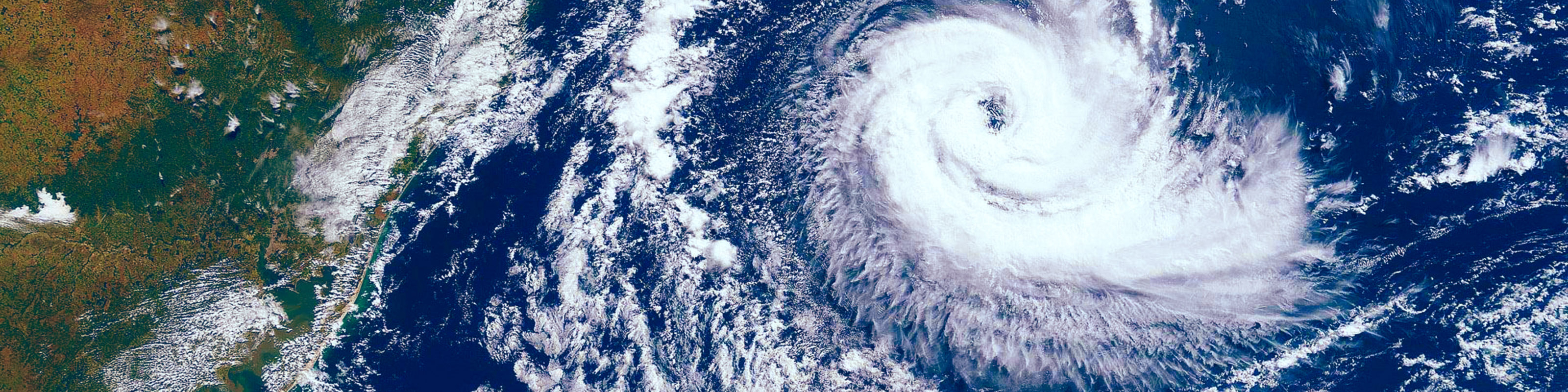

Celles-ci devront répondre à deux grands types de risques liés aux incertitudes climatiques. Le premier est le risque physique, qui est un dommage causé par les effets matériels à court et à long terme des événements climatiques (tempêtes, chaleur extrême, froid) sur une banque ou ses clients. Le second est le risque de transition, qui concerne les effets des évolutions législatives ou réglementaires qui affectent les opérations.

Le risque climatique présente clairement un domaine de préoccupation et d’action, mais il est difficile de déterminer ce que les établissements financiers doivent faire et comment ils doivent s’y prendre. Cela dépend de ce que fait le Comité de Bâle, ce qui reste apparemment à déterminer. Le Comité a néanmoins exposé sa réflexion, notamment en novembre 2021 dans « Principles for the Effective Management and Supervision of Climate-Related Financial Risks » (« Principes pour une gestion et une surveillance efficaces des risques financiers liés au climat »). Ce document, dans lequel il est demandé aux acteurs du secteur d’apporter leurs commentaires, n’est pas le dernier mot du Comité sur le sujet, mais il offre un aperçu des lignes directrices qui seront traduites en lois et règlements que les établissements financiers devront suivre.

Basel IV : apporter des modifications sans toucher à l’essentiel

Le document réitère la proportionnalité et l’interdépendance, deux grands thèmes qui sous-tendent Basel IV et qui guideront l’approche du Comité en matière de risque climatique. Les grandes banques auront plus de travail à faire en raison de leur impact potentiel plus important sur la stabilité du système financier. En outre, les établissements financiers devront gérer chaque risque, par exemple le risque de crédit, de liquidité, de marché et maintenant aussi le risque climatique, non pas individuellement mais en relation entre eux.

Le Comité énonce 12 principes, dans lesquels il exhorte les banques et leurs cadres supérieurs à :

- tenir compte du risque climatique dans tout ce qu’ils font, y compris lors de l’examen de nouvelles stratégies commerciales et de l’impact potentiel sur le marché, la liquidité, les risques opérationnels et d’autres types de risques importants, et de s’assurer que le risque climatique est intégré dans les systèmes et processus de gestion des risques.

- Surveiller de près les facteurs qui pourraient être incompatibles avec la tolérance au risque d’une entreprise et entraîner des dépréciations, tels que l’accumulation d’expositions excessives à certains secteurs, et, le cas échéant, envisager des mesures d’atténuation des risques.

- Désigner un personnel dédié et mettre en œuvre des politiques appropriées dans toute l’organisation pour identifier et gérer les risques climatiques.

- Veiller à ce que les capacités d’agrégation des données sur les risques et les pratiques de reporting interne tiennent compte du risque climatique.

- Garder à l’esprit que les risques climatiques peuvent provenir d’à peu près n’importe où et peuvent prendre plus de temps à se manifester pleinement par rapport à ce que les banques sont habituées à voir chez d’autres types de risques.

- Utiliser en permanence l’analyse de scénarios, y compris les tests de résistance, pour évaluer la qualité de leurs stratégies et pratiques liées au risque climatique.

Étant donné qu’une grande partie du document présente ces idées dans le contexte de l’adéquation du capital et de la liquidité, il est raisonnable de penser que les lignes directrices finalisées incluront des mises à jour des processus ICAAP et ILAAP. Le document conseille également aux banques de se concentrer sur trois « lignes de défense » contre les risques liés au climat : pendant le processus d’examen du crédit avec les clients, par le biais d’une évaluation et d’un suivi continus, et enfin par le biais de la fonction d’audit interne.

Le secteur financier a beaucoup de travail devant lui. Le Comité de Bâle trouvera sans aucun doute un moyen habile d’intégrer formellement le risque climatique dans ses grands principes d’évaluation des risques. Une fois que les autorités de contrôle auront codifié les lignes directrices mises à jour, les banques devront les intégrer dans leurs modèles de risque. Le risque climatique étant différent des autres risques auxquels elles sont habituées à faire face, ce ne sera probablement pas une tâche facile. Par exemple, pour évaluer la possibilité qu’un propriétaire rencontre des difficultés financières et fasse défaut sur un prêt hypothécaire, les prêteurs peuvent s’appuyer sur leur vaste expérience et calculer combien d’argent elles sont susceptibles de perdre en conséquence.

Cela signifie que pour modéliser le risque climatique, les banques auront probablement besoin d’une approche différente que pour les autres risques. Ce à quoi cette approche pourrait ressembler reste à déterminer. Les normes seront établies au fil du temps. Pendant un certain temps, une entreprise devra néanmoins s’appuyer sur sa compréhension de son marché et de ses activités, les connaissances scientifiques disponibles, les actions de ses pairs, les conseils des régulateurs et, bien sûr, sur la bonne vieille méthode du tâtonnement.

Montrer la voie à suivre

Heureusement, il existe une voie claire et bien balisée à suivre lorsqu’il s’agit d’intégrer le risque climatique dans l’évaluation plus large des risques qu’une banque effectue pour satisfaire les régulateurs et pour prendre des décisions commerciales. Cette voie est indiquée dans le document consultatif de Bâle au moyen de l’accent mis sur l’interdépendance, c’est-à-dire le principe selon lequel les établissements financiers devraient adopter une approche holistique de la gestion des risques en considérant l’impact d’un risque particulier non seulement en lui-même, mais en prenant en compte son effet sur d’autres risques.

Adhérer à ce principe nécessite une compréhension de l’influence mutuelle des facteurs de risque et de la sensibilité des uns envers les autres, ce qui ne peut être accompli que par l’intégration de services clés tels que les finances, les risques et la conformité, ainsi que des systèmes de données qu’ils utilisent. C’est un travail colossal qui signifie que les banques devront ajouter un élément à leurs listes de tâches en attendant que le Comité de Bâle mette à jour ses lignes directrices sur le risque climatique. Elles devront faire le point et s’assurer qu’elles disposent d’une architecture de gestion des données en mesure de générer des projections commerciales et de calculer tous les types de risques économiques et réglementaires dans des scénarios de modélisation illimités. Ceci est particulièrement important en ce qui concerne le risque climatique, car il est susceptible d’avoir des impacts substantiels sur divers autres facteurs de risque.

Cela signifie qu’une solution qui se concentre sur un seul type de risque, par exemple le risque de crédit ou de marché, ne sera certainement pas assez bonne pour la planification ou les tests de résistance. Une solution doit également être capable d’intégrer à la fois des mesures des risques économiques et réglementaires, et non des proxys.

Cela est particulièrement vrai dans le cas des tests de résistance, pour lesquels le proxy devrait être une approximation proche du facteur exact mesuré, ce qui est une entreprise difficile lorsqu’il s’agit de quelque chose d’aussi inhabituel que le risque climatique.

Au-delà de ces exigences qualitatives, une solution de données capable de gérer le risque climatique, ainsi que tous les autres, doit également répondre à d’énormes exigences quantitatives. La modélisation du risque climatique, quelle que soit la manière dont elle sera réalisée, nécessitera de grandes quantités de données qui devront ensuite être fusionnées avec les vastes quantités de données déjà requises par les lignes directrices existantes de Bâle. Il en résultera un sur-ensemble massif combinant des données prudentielles, des données financières et des données sur le risque climatique, ce dernier devenant une nouvelle dimension du monde de la finance et du risque.

Le risque climatique aura un effet important sur tous les risques financiers, qu’il sera pendant un certain temps difficile de comprendre et de mesurer. En revanche, ce qui est clair, c’est que le risque climatique est holistique et nécessite donc, en plus d’une approche holistique de la gestion des risques, une solution qui permettra de la mettre en œuvre efficacement. Ce message du Comité de Bâle n’est pas nouveau, même s’il est répété dans le contexte d’un nouveau type de risque qui présente de nouvelles inconnues. Les banques qui en ont tenu compte sont déjà sur la bonne voie pour gérer le risque climatique. Les banques qui ont pris du retard ont une autre bonne raison de commencer à écouter ce qui leur est dit et à rattraper leur retard.