La pandémie de Covid-19 souligne l’importance de la gestion du risque de liquidité pour la stabilité financière, en particulier en temps de crise. La dernière crise véritablement mondiale – l’effondrement du crédit de 2008/2009 – a créé un resserrement des liquidités, qui a forcé plusieurs établissements financiers de premier plan à disparaître et a entraîné beaucoup d’autres vers l’insolvabilité.

L’impact de la pandémie en cours est différent pour de nombreuses raisons, mais la menace reste d’une ampleur similaire, voire supérieure.

La pandémie a fortement freiné l’activité économique à l’échelle mondiale et dans de nombreux domaines de l’activité humaine. Des secteurs entiers sont restés en sommeil pendant des mois, l’hôtellerie, les voyages et le tourisme étant particulièrement touchés. Dans un contexte où les entreprises puisent dans leurs réserves et recherchent des sources de financement pour garder leurs portes ouvertes, l’accès aux liquidités continuera de se resserrer.

Partout, les entreprises fonctionnent déjà à des niveaux d’activité bien inférieurs à la normale. Les banques n’ont eu guère d’autre choix que de faire preuve de tolérance quant aux prêts hypothécaires et commerciaux et, dans de nombreux cas, les établissements financiers ont été contraints de puiser dans leurs volants de liquidité. Cette baisse généralisée de la qualité du crédit qui a accompagné la pandémie de Covid-19 rend plus difficile pour les banques de mesurer le risque de liquidité et de bien appréhender leur situation en matière de financement.

Les mesures réglementaires de Bâle III qui ont suivi la crise du crédit, telles que l’introduction du ratio de liquidité à court terme (LCR) et du ratio structurel de liquidité à long terme (NSFR), combinées aux activités d’assouplissement quantitatif en cours des banques centrales, n’ont fourni qu’un niveau de protection limité. Cependant, alors que le monde fait actuellement face à une résurgence des infections à la Covid-19, même les entreprises en bonne santé sont confrontées à de nouvelles pénuries de liquidités à mesure que les sources de financement se raréfient, et cette évolution pourrait déboucher sur un problème de solvabilité aigu pour de nombreuses entreprises et banques.

Pour de nombreuses banques, des volants de liquidité plus importants introduits après la crise du crédit sont devenus la position par défaut en ce qui concerne le risque de liquidité ; mais il est à craindre qu’un assouplissement quantitatif généralisé ne brouille leur vue, auquel cas certaines banques chercheront à conserver des niveaux de fonds propres trop conservateurs pour compenser les insuffisances de leurs systèmes internes de gestion de la liquidité. Quel est donc le niveau optimal de liquidité que les banques devraient viser, en particulier dans les cas où les récentes déclarations de politique les ont incitées à détenir des volants plus conservateurs ?

Pourquoi la gestion du risque de liquidité est importante ?

La baisse de la qualité du crédit dans tous les domaines, et plus visiblement encore dans le secteur de la vente au détail, exacerbe cette tension sur la liquidité. En conséquence, certaines banques ont du mal à comprendre leur situation globale en matière de liquidité et considèrent que la mesure de la liquidité par classe d’actifs est impossible à réaliser. Plus tôt cette année, en raison de l’effet de la pandémie de Covid-19, de nombreuses entreprises, qu’il s’agisse d’établissements financiers ou d’autres sociétés, ont amélioré la flexibilité de leurs flux de trésorerie en tentant de vendre une partie de leurs stocks d’actifs liquides de haute qualité, qui constituaient souvent une composante majeure de leurs volants de liquidité et de fonds propres. La profondeur et la liquidité du marché ont presque cessé d’exister pendant un certain temps et les prix ont connu une forte volatilité.

Il est désormais devenu essentiel pour les établissements financiers de non seulement mesurer la liquidité, mais également d’envisager tous les scénarios possibles qui pourraient avoir une incidence sur leur profil global de liquidité. L’événement à risque (dans ce cas la Covid-19) s’est traduit par des scénarios défavorables de l’évolution du risque de crédit, de liquidité, de marché, de taux d’intérêt et commercial. Cela illustre bien l’impact inattendu de la crise et soulève la question de savoir si elle avait pu être modélisée par des tests de résistance qui auraient permis d’établir une image complète du risque, qui à son tour aurait fourni une vision globale aux équipes de direction. Si tel avait été le cas, cela les aurait aidés à évaluer la probabilité d’un scénario aussi sombre et à prendre les mesures nécessaires (c’est-à-dire maintenir un volant de liquidité et une solvabilité plus importants).

Bien qu’une banque puisse comprendre les facteurs de risque auxquels elle est confrontée, les saisir et créer des systèmes pour évaluer la réaction de l’entreprise à divers scénarios de liquidité peut s’avérer une tâche complexe. Cependant, en se dotant de la bonne stratégie, les banques seront mieux équipées pour gérer ces processus plus efficacement, surtout en temps de crise.

De nombreuses architectures de systèmes bancaires comprennent des silos disparates au sein de leurs structures, ce qui a traditionnellement fait de la compréhension du risque de liquidité par la direction un processus laborieux et lent. Pour garantir l’efficacité des programmes de gestion des liquidités, il est impératif pour les établissements financiers d’avoir une vue consolidée des sources potentielles de risque de liquidité. Cela comprend un accès rapide et efficace à des données claires, précises et cohérentes dans plusieurs secteurs d’activité, ainsi que la mise en place de méthodologies et de processus de test de résistance pour mesurer la réponse aux scénarios de liquidité. Assembler ces différentes pièces n’est pas un

processus simple.

Approches des différentes juridictions

La pandémie met désormais en évidence le besoin existant dans toute la région Asie-Pacifique, où la question de la liquidité est aiguë, car certains marchés comme l’Indonésie souffrent encore des effets des mesures mises en place après la crise monétaire de 1996. Les régulateurs australiens APRA et ASIC, par exemple, ont reconnu l’impact de la pandémie de Covid-19 sur la qualité du crédit et la liquidité, et ont fourni des lignes directrices sur l’amélioration des volants de fonds propres. D’autres régulateurs devraient suivre dans cette voie. Depuis un certain temps, la nécessité d’une véritable gestion des liquidités est également un sujet de discussion dans les Amériques et en Europe.

Les réformes du BPA aux États-Unis et du cadre LAR au Canada, par exemple, ont introduit une grande quantité de mesures de liquidité (FR 2052a, NCCF, LMM), de tests de résistance (LST, ILAAP) et de reporting plus avancés. Très récemment, la Federal Reserve Bank aux États-Unis a également rendu sa décision finale sur les ratios NSFR, qui entrera en vigueur le 1er juillet 2021. Ce cadre s’est avéré très résilient pour les établissements financiers pendant la pandémie de Covid-19. En Europe, la liquidité est une priorité depuis la mise en œuvre du GFC et des volants de liquidité ; cependant, pendant la pandémie, très peu de banques ont utilisé leurs volants malgré des ratios NSFR plus stricts.

Il n’y a pas deux crises qui se ressemblent et tout programme de tests de résistance doit être conçu pour s’adapter à la situation actuelle. Par exemple, cette dernière crise a démontré que les axiomes précédemment retenus autour d’actifs supposés sûrs et très liquides, et la capacité de les transformer rapidement en liquidités pendant une crise, n’étaient pas aussi robustes que les participants l’avaient cru.

Défis liés à la gestion des données

Pour surmonter la tempête de liquidités provoquée par la pandémie de Covid-19, les banques doivent prendre des mesures proactives. Elles doivent mettre en place des mesures pour identifier les lacunes potentielles dans leurs besoins de liquidités et formuler des plans sur la manière d’y remédier, ainsi que s’assurer que leurs processus et calculs de gestion de trésorerie sont solides.

Les bonnes pratiques exigent une analyse dynamique des flux de trésorerie qui permet aux organisations de différencier les flux futurs contractuels de ceux basés sur des hypothèses. La génération dynamique de flux de trésorerie doit être capable d’intégrer automatiquement dans l’analyse des hypothèses comportementales telles que les paiements anticipés, les dépôts non échus et d’autres flux futurs incertains.

Il est impératif de mesurer l’analyse dynamique des flux de trésorerie. De plus, grâce à la couverture dynamique, les écarts de liquidité peuvent être comblés et atténués. La nécessité d’avoir accès à des données claires et précises sur lesquelles construire un cadre solide est également à la base des bonnes pratiques de gestion du risque de liquidité. Chaque étape nécessite des données exactes et validées avec la possibilité de revenir aux systèmes sources. Cela garantit la précision des analyses et des rapports nécessaires pour aider les gestionnaires à effectuer la gestion de la liquidité (c’est-à-dire la mesure, le suivi et le pilotage quotidiens, la gestion de crise, l’optimisation des sources de financement et les tests de résistance).

Impacts du scénario pendant une crise

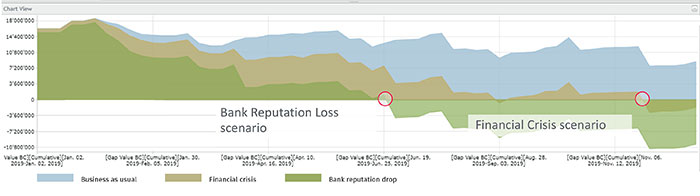

Cependant, en raison des structures organisationnelles en silos des entreprises, les données peuvent être incohérentes à travers les différents secteurs d’activité et classes d’actifs car ceux-ci peuvent utiliser des solutions différentes et spécialisées. Les entreprises mettent souvent en place un entrepôt de données pour résoudre la difficulté de collecter et d’intégrer des données à l’échelle du groupe. Or, dans de nombreux cas, celui-ci n’est pas correctement géré et nécessite une série de processus et d’interventions manuels pour pouvoir en tirer parti de manière profitable. Le fait de ne pas gérer adéquatement ces risques met en jeu le financement et la réputation de l’entreprise, voire son existence. Dans la figure ci-dessus, nous montrons comment, en raison de la détérioration des facteurs macroéconomiques, la liquidité d’une banque souffre d’une grave crise et la liquidité projetée peut évoluer vers un chiffre négatif, créant des événements imprévus et du stress.

Conclusion

Si la gestion des liquidités est une science, elle relève également de l'art, dans la mesure où une banque peut structurer et concevoir les systèmes nécessaires. Les approches à plus long terme de la liquidité et de la solvabilité exigent que les banques investissent dans une infrastructure de risque qui assure une couverture des instruments, une granularité des flux de trésorerie et des simulations dynamiques très vastes, et répond en même temps aux exigences des calculs réglementaires de liquidité.

La pandémie de Covid-19 et la dépréciation à l’échelle du système qu’elle a provoquée rendent urgent que les banques réévaluent leurs capacités en matière de risque de liquidité en termes de résistance à de tels scénarios de stress à l’avenir. Une plateforme stratégique qui intègre les données, la méthodologie analytique et les rapports réglementaires est la nécessité du moment.